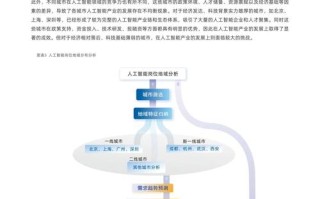

下面我将从转型的驱动力、具体表现、面临的挑战、实施路径以及未来展望五个方面,详细阐述人工智能如何驱动银行客服的转型。

转型的核心驱动力

银行客服转型并非偶然,而是由内外部多重因素共同驱动的必然结果:

-

客户期望的变革:

- 即时性: 客户习惯了互联网公司的“秒回”服务,无法接受传统客服漫长的排队等待时间。

- 个性化: 客户希望银行能像了解自己一样提供服务,而非千篇一律的标准化应答。

- 全天候: 7x24小时的服务已成为现代服务业的基本要求,尤其是在夜间和节假日。

-

运营成本的巨大压力:

- 人力成本高昂,大型银行拥有数千甚至上万名客服人员,薪资、培训、场地等费用是巨大的开销。

- 传统客服中心的管理复杂,人员流动性高,培训成本持续攀升。

-

技术成熟度的提升:

(图片来源网络,侵删)

(图片来源网络,侵删)- 自然语言处理 技术的突破,使得AI能更准确地理解人类语言,进行有意义的对话。

- 机器学习 算法不断优化,让AI能够从海量数据中学习,持续提升服务能力和准确率。

- 大数据 和云计算为AI客服提供了强大的算力支持和数据基础。

-

激烈的市场竞争:

- 不仅是银行之间的竞争,还有来自金融科技公司(如蚂蚁、微众银行)的冲击,这些新玩家从诞生之初就将AI深度融入服务体系,对传统银行构成了降维打击。

- 提供卓越的客户服务是留住客户、提升品牌忠诚度的关键。

AI驱动的银行客服转型具体表现

AI的介入,正在将银行客服从一个“成本中心”转变为“价值创造中心”,其转型主要体现在以下几个方面:

渠道智能化:从“人海战术”到“人机协同”

-

智能语音机器人:

- 场景: 适用于高频、标准化的业务,如查询余额、信用卡账单、修改密码、挂失银行卡等。

- 优势: 实现7x24小时服务,响应速度极快(毫秒级),准确率高,极大分流了人工坐席的压力,降低了人力成本,一个智能机器人一天可处理上万通电话。

-

在线聊天机器人:

- 场景: 广泛应用于手机银行App、官网、微信小程序等渠道。

- 优势: 除了回答标准问题,还能引导用户完成操作(如转账、申请贷款)、识别用户意图,在无法解决时能无缝转接给人工坐席,并提供完整的上下文信息,避免客户重复描述问题。

-

智能质检:

- 场景: 对所有通话和聊天记录进行100%自动化质检。

- 优势: 替代传统的人工抽检(通常仅1%-5%),能快速发现违规操作、服务态度问题、潜在风险(如营销误导),并提炼出客户反馈中的热点问题,为业务优化提供数据支持。

服务模式升级:从“被动响应”到“主动服务”

-

客户画像与意图识别:

- AI通过整合客户的交易数据、资产状况、浏览行为等,构建360度客户画像,当客户发起咨询时,AI能立刻识别其潜在需求。

- 客户查询“理财产品”,AI不仅会介绍产品,还会根据其风险偏好和资产情况,推荐最匹配的1-3款产品,实现“千人千面”的精准服务。

-

预测性服务:

- AI通过分析客户行为模式,预测可能发生的问题或需求,并主动提供帮助。

- 系统监测到客户的信用卡即将到期,会主动发送提醒;预测到客户可能有一笔大额支出,会主动推荐合适的分期或贷款产品。

运营效率提升:从“经验驱动”到“数据驱动”

-

智能知识库:

- 建立一个动态、智能、可搜索的知识库,AI能自动从内部文档、客服对话中提取和更新知识,确保客服人员(无论是人工还是AI)都能获取最新、最准确的信息。

- 人工坐席在回答复杂问题时,可以通过AI辅助系统,一键调取最相关的知识答案,大大缩短了平均处理时长。

-

员工赋能:

- AI不是要取代所有人工,而是要成为客服人员的“超级助手”。

- 在人工客服接听电话时,AI系统会实时在屏幕上显示:

- 客户信息: 基本资料、资产状况。

- 问题摘要: 自动总结客户诉求。

- 推荐话术/解决方案: 基于历史成功案例给出建议。

- 风险预警: 标注出客户是否是潜在投诉或风险客户。

- 这使得初级客服也能处理复杂问题,提升了整个团队的服务能力和效率。

转型面临的挑战与风险

尽管前景广阔,但AI客服转型之路并非一帆风顺,银行需要正视以下挑战:

-

技术成熟度与“冷启动”问题:

- AI的“笨拙期”: 在初期,AI的识别准确率可能不高,容易给客户带来糟糕体验,反而损害品牌形象。

- 数据依赖: AI的性能高度依赖高质量、大规模的训练数据,对于中小银行或新业务,数据不足是巨大瓶颈。

-

客户接受度与信任危机:

- 情感缺失: AI难以理解和回应客户的复杂情绪(如焦虑、愤怒),在处理投诉等敏感问题时显得力不从心。

- 隐私顾虑: 客户担心自己的敏感金融数据被AI滥用,对数据安全和隐私保护有更高要求。

-

高昂的投入与ROI(投资回报率)不确定性:

AI项目的前期投入巨大,包括技术研发、硬件采购、数据治理等,且回报周期较长,决策者面临压力。

-

组织变革与人才瓶颈:

- 流程再造: 引入AI需要对现有的客服流程、考核机制、人员结构进行彻底重塑,阻力巨大。

- 复合型人才短缺: 既懂银行业务,又懂AI技术的复合型人才非常稀缺,是项目成功的关键。

-

监管合规风险:

金融行业是强监管行业,AI的决策过程是否透明、是否存在算法偏见、录音/聊天记录如何合规存储等,都是需要严格遵守的监管红线。

成功转型的实施路径

银行若要成功实现客服转型,应采取一个系统化、分阶段的策略:

-

顶层设计与战略规划:

- 明确目标: 转型不是目的,目的是降本增效、提升客户满意度、创造业务价值,需要设定清晰的KPI(如:问题解决率、客户满意度、人工替代率、转化率等)。

- 获得高层支持: 转型是“一把手工程”,需要最高管理层的坚定支持和资源投入。

-

分阶段实施与试点先行:

- 选择试点场景: 不要追求一步到位,选择最标准化、最频繁、价值最高的业务场景作为切入点(如:信用卡还款提醒、余额查询)。

- 小范围验证: 在单个渠道或特定客户群中进行试点,验证技术效果和业务价值,积累经验,再逐步推广。

-

数据治理与基础设施建设:

- 打通数据孤岛: 整合核心系统、信贷系统、CRM等内部数据,构建统一的数据平台。

- 建设高质量知识库: 这是AI的“大脑”,需要投入精力进行结构化、标签化处理,并建立持续更新机制。

-

人机协同的流程再造:

- 设计清晰的“人机协作”流程: 明确AI处理什么,人工处理什么,以及两者之间的无缝切换机制。

- 重塑组织架构: 设立AI运营团队、数据科学家、AI训练师等新岗位,并对现有客服人员进行技能升级培训,使其转型为“AI训练师”或“高级客户专家”。

-

持续迭代与优化:

- 建立反馈闭环: 收集每一次AI交互的失败案例,用于模型的持续训练和优化。

- 关注客户体验: 通过NPS(净推荐值)、满意度调查等方式,持续监控客户体验,及时调整策略。

未来展望

未来的银行客服将呈现出以下趋势:

- 超级个性化: AI将能结合更多维度的数据(如宏观经济、社交媒体情绪),提供真正“懂你”的金融建议。

- 情感计算: 未来的AI将能更准确地识别和回应客户的情绪,提供更具同理心的服务。

- 全渠道融合: 客户在不同渠道(电话、App、网点、社交媒体)的体验将无缝衔接,AI作为“数字大脑”统一调度。

- 主动式金融顾问: AI将从“解答问题”进化为“管理财富”,主动为客户进行财务规划、风险预警和资产配置建议。

- 元宇宙客服: 在虚拟现实环境中,以虚拟人形客服的形象与客户进行沉浸式、交互式的服务。

人工智能驱动的银行客服转型,是一场深刻的“自我革命”,它要求银行必须跳出传统的思维定式,以客户为中心,以数据为驱动,将AI视为一种全新的生产力工具,转型的成功,不仅取决于技术本身,更取决于银行的战略决心、组织变革能力和持续创新的文化,那些能够成功驾驭AI浪潮的银行,将在未来的竞争中赢得绝对的先机。